“中小企业的还款能力和态度都有很大的变化,这将导致逾期率上升,信用风险进一步暴露。我们行正在摸底,排查企业的信用风险,会判断行业风险、企业风险,对一些企业采取减少利息、延期还款等措施。”3月1日,某国有大行广东分行人士告诉时代周报记者。

由于新冠肺炎疫情的影响,中小微企业资金流面临巨大压力,同时银行业集体面临不良率以及逾期率上升的风险。

涉及不良贷款,监管部门态度亦非常重要。

3月1日,银保监会等部委发布《关于对中小微企业贷款实施临时性延期还本付息的通知》,强调对于临时性延期还本付息的贷款,银行业金融机构应坚持实质性风险判断,不因疫情因素下调贷款风险分类,不影响企业征信记录。同时,要求各级财政部门对于国有控股和参股的银行业金融机构2020年的经营考核,应充分考虑应对疫情、服务中小微企业的特殊因素,给予合理评价。

“当前大部分企业都亟须银行业的信贷支持,监管层目的是鼓励银行加大对中小微企业的帮扶,提高支持小微企业的积极性,共渡难关。”2月29日,华南某股份制银行公司业务部门人士告诉时代周报记者。

“具体的操作方法还需要细化,操作的核心是商业银行的分行,银行对客户经理的考核标准是关键。”上述人士表示。

从资本市场角度看,截至3月2日收盘,A股银行板块36只股票中,一共有25只破净,占比达70%,今年以来的整体跌幅为8.9%,同期上证指数下跌2%,银行板块跑输大盘。

“根据我们测算,疫情将导致商业银行不良贷款增加0.25万亿元,影响盈利增速6.3个百分点。”天风证券银行业首席分析师廖志明告诉时代周报记者。

资产质量面临压力

新冠肺炎疫情对银行业资产质量的影响不容小觑。

疫情对不同类型的银行,影响也不尽相同。“新冠肺炎疫情对国有银行和股份制银行等大行资产质量负面扰动不大,但短期内会加剧中小银行资产质量下行压力,同时疫情持续时间越长,中小银行面临信用风险压力越大。”近日,东方金诚国际信用评估有限公司发布的一份报告显示。

“客观地讲,疫情对我们贷款质量肯定会产生一定的影响,部分行业供应链中断,流动性困难,中小微企业、个人的还款能力和还款意愿受到影响,并且可能存在道德风险,一定程度上增大了管控压力。”在2月14日举行的平安银行(000001.SZ)业绩发布会上,平安银行副行长、首席风险官郭世邦告诉时代周报记者。

“国有大行和股份制银行的布局范围比较广,涉及的行业也比较多。城商行以及农商行的网点较少,布局的行业、地域也较为集中,受的影响肯定会比较大。”上述国有银行人士说。

廖志明认为,疫情之下,餐饮住宿、旅游业、交通运输业等行业受冲击大。大企业抗风险能力强,但中小微企业受冲击大,预计这些行业中小微企业贷款将有所恶化。

对于银行业抵御风险的能力,监管层则表达了充足的信心。

2月25日,在国新办新闻发布会上,银保监会首席风险官肖远企表示:“当前银行业不良贷款总体是可控的,我们有近6万亿元的拨备,是不良贷款余额的2倍左右,银行业资本充足率达到14.64%,即使不良贷款有所上升,也有充足的抵御能力。”

最新披露的数据显示,截至2019年年底,商业银行不良贷款余额2.41万亿元,不良贷款率1.86%,拨备覆盖率186.08%,贷款拨备率3.46%。总体上看,拨备充足,承受风险能力较强。

“疫情对银行全年的业务与业绩肯定会带来影响,但不会伤筋动骨。因为在过去的这些年里,银行的风险应对能力已有大幅提升。”在2月14日的业绩发布会上,平安银行董事长谢永林对包括时代周报在内的多家媒体表示。

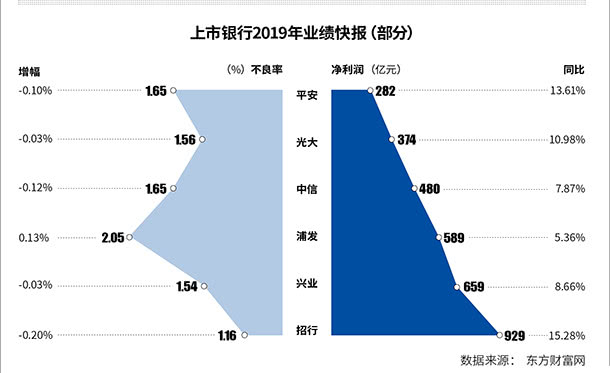

近期,20多家A股上市银行披露了2019年业绩快报,其中大多数银行资产质量不断改善,不良率下降。其中,中信银行(601998.SH)、招商银行(600036.SH)、郑州银行(002936.SZ)、光大银行(601818.SH)、常熟银行(601128.SH)等多家银行不良贷款率较上年末下降。

监管提高不良容忍度

“这可以说是天平的‘两面’,中小企业还款能力减弱,也必定会影响到银行的整体经营,所以监管多次提到对受疫情影响大的企业、行业,可以延期还款,鼓励对小微企业进行帮扶,并从监管的角度提高不良贷款容忍度。”上述国有大行人士说。

近期,监管部门要求各地银行机构加大对受疫情影响、生产经营遇到困难的中小企业融资支持力度,同时全面落实授信尽职免责政策,适当提高不良贷款容忍度。

2月24日,在国务院联防联控机制新闻发布会上,中国银保监会政策研究局一级巡视员叶燕斐表示,受疫情影响,企业的状况在变差,整个经济在下行,不良贷款还维持原来那么低是不太现实的,上级部门和监管部门对不良贷款应该有一些宽容度。

时代周报记者注意到,广东、上海、江苏、黑龙江、四川、浙江等多个地方的银保监局已经积极行动,发文为银行业不良贷款“松绑”。

就在2月18日,广东银保监局印发了《关于在疫情防控期间推动复工复产 全力服务经济社会发展的通知》提出,提高不良贷款容忍度。鼓励银行机构对受疫情影响较大行业的小微企业,适度提高不良贷款容忍度;对疫情期间出现逾期或欠息90天以上的抵质押类小企业贷款,不强制要求划入不良。

此前,上海银保监局则明确通知在沪银行业机构,对受疫情影响暂时失去收入来源的企业,可依调整后的还款安排报送信用记录,不强制要求此类逾期90天或60天以上的贷款归为不良;黑龙江银保监局发布文件强调,实施差异化监管政策,提高不良贷款监管容忍度。

“后续还需要银行细化,比如企业如何证明是受疫情影响以及影响的程度如何。对客户经理的考核标准也应该要改变,这样才能提高一线业务人员操作的积极性。”上述公司业务部门人士说。

对此,叶燕斐也表示,作为金融机构,上级部门要给予分支机构充分的授权,给予分支机构充分的信任;在疫情防控下,对基层的客户经理,分支机构的行长在支持企业复工复产、支持小微企业权重的指标要提得更高一些,适当降低一些风险方面的考量。