2020年开年不利,大批企业在疫情中陷入困局,生产经营压力攀升。业界呼吁,国家应进一步降低社会保险缴费率,从而帮助企业降成本、克时艰。

然而,在经过2019年大规模降费后,社保缴费率还有继续下调的空间吗?在下调基本养老保险缴费率、减轻企业负担的同时,能否确保基金支付能力、个人养老金待遇不受影响?

资料图,图文无关。图源:新华社

日前,有学者测算分析提出,实现社保征收体制改革以提高征缴率,并辅以划转国有资本充实社保基金等政策,2020年至2030年间基本养老保险单位缴费比例仍可降低3.81-4.46个百分点,即在现有16%的基础上降至12%左右,从而在基金支付能力、个人养老金待遇不减损的情况下,显著减轻企业社保缴费负担。

学者还向南都记者表示,当前疫情中企业复工复产压力大,应该争取在现有社保支持政策的基础上继续下调一定的比例,但“一定要有国有资本划转,同时也需要鼓励生育、延迟退休等政策的配合,为养老保险费率下调提供一些空间”。

从41%降至33.95%,社保费率五年六降

春节后受疫情影响,中小微企业普遍反映压力巨大,期待进一步减税降费的政策支持。

2月18日国务院常务会议提出,阶段性减免企业养老、失业、工伤保险的单位缴费,以减轻疫情对企业特别是中小微企业的影响。人社部副部长游钧2月表示,初步估计,这次阶段性减免共可减少三项社保企业缴费5000亿元以上,比去年较大幅度降低社保费率综合方案的力度还要大,去年是4000多亿元。

去年5月1日,国务院办公厅印发的《降低社会保险费率综合方案》正式实施,其中规定企业基本养老保险单位缴费比例统一至16%,这次大规模降费备受关注。其后,北京、上海、山西等省份养老保险单位缴费率由原来的20%降至16%,天津、安徽、西藏等省份由原来的19%降至16%,福建和山东等省份由原来的18%降至16%,而已低于16%的广东、浙江也开始分阶段向16%过渡。

南都记者注意到,自2015年以来,我国社会保险费率历经六次下调,去年是下调幅度最大的一次。今年1月14日,人社部养老保险司司长聂明隽在新闻发布会上介绍,2015年我国职工五项社会保险总费率是41%,经过六次下调,目前五项社会保险费率总水平降至33.95%,其中单位费率降至23.45%。六次降费共降低了7.05个百分点,5年来社会保险减费近万亿元。

不过,伴随经济下行压力以及2020年疫情这个“黑天鹅”对经济社会活动带来的冲击,我国企业尤其是中小微企业压力巨大,企业“五险一金”的人力成本居高不下。业内期待,国家能进一步降低社会保险费率,为企业减负。

值得注意的是,在五项社会保险中,基本养老保险费率虽已下调至16%,但依然是“五险”中缴费率最高、也是最有下调空间的险种,因此也最受关注。

社会保险费“严征缴”可扩大降费空间

我国基本养老保险基金的财务运行状况较为严峻,再加上去年养老保险单位缴费率大幅下调,社会保险费征缴收入也势必受到影响。在确保基金运行、个人待遇不变的前提下,我国社会保险费率还有没有下调空间?如果有,空间在哪里?

在日前发表的《税务部门全责征收社保费对养老保险缴费率下调空间的影响研究》一文中,中南财经政法大学公共管理学院副教授曾益提出,税务部门全责征收社保费,能夯实缴费基数并提高征缴率(实际征缴收入/应征缴收入),使养老保险基金的财务运行状况得到较大改善,也为降费率提供了条件。

据悉,我国社保征收体制主要有“税务部门全征”、“税务部门代征”和“社保经办机构全征”三种模式。在后两种征收体制下,多数民营企业往往以当地社会平均工资的60%作为缴费基数,为员工缴纳社保,存在缴费不实、征缴率低的问题。

根据国家统计局公布的数据,曾益测算2018年养老保险征缴率仅为64%左右。截至2018年底,仅有6个省由税务部门全责征收基本养老保险费(不含厦门市),分别为广东省、浙江省、福建省、辽宁省、海南省和湖南省。

2018年十九届三中全会决定改革社会保险费征收体制,明确将基本养老保险费、基本医疗保险费、失业保险费等各项社会保险费交由税务部门统一征收。国务院也下发文件,要求从2019年1月1日起实行上述措施。如果能够全面落实,不少未缴费或未足额缴费的企业将需要按实足额缴费,从而提高社保费征收效率,即可以征收更多社保资金。

改革后社会保险征缴率能提高多少?据曾益测算,将提高20.3-25.2个百分点,也就是说,当税务部门全责征收社保费后,征缴率可从64%左右上升至84.55%-89.45%。

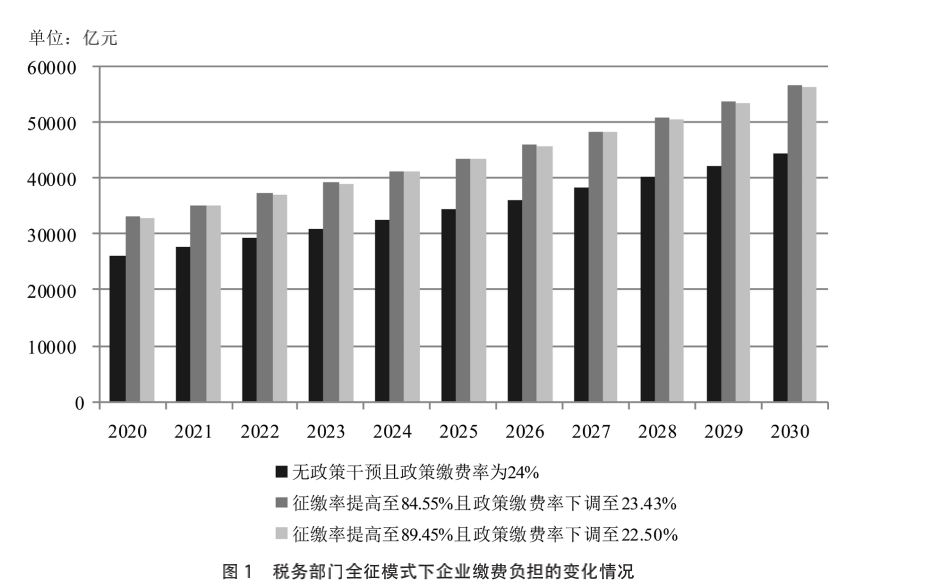

曾益表示,现行养老保险政策缴费率为24%(单位16%、个人8%),当征缴率提高至89.45%时,基金开始出现当期赤字的时点将从2020年延后至2025年,且基金在2030年仍存有高额累计结余,为57121亿元。可见,在征缴率大大提高的情况下,基金在2020-2030年间具备可持续性。

在假定全国已经实现税务部门全责征收的前提下,他计算出了维持精算平衡的最低缴费率,进而得出养老保险缴费率的最大下调空间。“在确保基金收支平衡和养老金待遇不变的同时,养老保险名义缴费率在2020-2030年间可降低0.57-1.5个百分点。”他说。

配合国资划转等政策,企业缴费率可降至12%左右

曾益介绍,税务部门全责征收社保费,可发挥税务征缴优势,大大提高社保参保覆盖面,做实缴费基数。不过由以上数据可知,虽然“税务部门全征”可为降低企业社保费率创造空间,但空间有限。

曾益也指出,如果“税务部门全征”,落实“严征缴”,一些小微企业将不得不按时足额缴费,实际令企业社保压力不降反升,对冲了国家政策缴费率下调的政策效应。据其测算,“税务部门全征”将使企业缴费负担上升26.17%-26.91%。

为了稳定预期,李克强总理去年在国务院常务会议上明确要求,“在社保征收机构改革到位前,各地要一律保持现有征收政策不变”,“严禁自行对企业历史欠费进行集中清缴”。人社部负责人去年也指出,当前各地征收体制改革工作正处于准备阶段,“原有政策继续保持不变的基本原则”。

曾益认为,《降低社会保险费率综合方案》明确原则上暂按现行征收体制继续征收,同时指出“成熟一省、移交一省”并稳步推进社会保险费征收体制改革。可以看出,虽然我国暂缓社会保险费征收体制改革,但是当条件成熟后,还是会将社会保险费交由税务部门全责征收,这将加重企业缴费负担,不利于激发市场主体活力。

“严征缴”将导致企业实际社保缴费压力增加。

不过,曾益仍然认为企业社保应尽快实现税务部门的全责征收。“虽然短期内企业的实际缴费负担有可能增加,但只要政府落实国有股划转充实社保基金等政策,名义缴费率具备进一步的下降空间,从而企业实际缴费负担在长期内是处于下降趋势的。”他向南都记者表示。

他所说的国有资本划转,是指我国2017年决定划转部分国有资本充实社保基金的政策,按规定划转比例统一为企业国有股权的10%。2019年9月五部门印发《关于全面推开划转部分国有资本充实社保基金工作的通知》,要求全面推开中央和地方划转部分国有资本充实社保基金工作。截至2019年底,中央层面已完成划转国有资本1.3万亿元。

曾益测算,在划转10%的国有股充实社保基金后,基金投资收益额有所增加,从而给基金带来较多的收入,2030年基金的累计结余额将超过15万亿元,这就为进一步降费率再次腾转出空间。

他表示,按照划转10%国有股充实社保基金的标准,在维持基金精算平衡的前提下,当征缴率提高至84.55%-89.45%时,降费空间可达3.81-4.46个百分点。也就是说,现行16%养老保险单位缴费率可降低到11.56%-12.19%之间,进一步减轻企业缴费负担与人力成本。

国资划转比例还可以提高10-15个百分点

降低养老保险单位缴费率可减轻企业负担、促进经济增长,但也会导致养老金替代率下降。目前,划转国有资本充实社保基金的比例为10%,这项举措被认为是降低社保费率后,基金稳定运行的重要保障。

不过,日前西南财经大学保险学院景鹏等多名研究者在《国有资本划转养老保险基金能否破解降费率“不可能三角”》一文中分析指出,提高国有资本划转率虽有助于提高养老金替代率,但会抑制经济的增长。

上述文章指出,单项政策无法实现促进经济增长、确保养老待遇水平不降和维持基金收支平衡这三个目标,这就是降费率的“不可能三角”。不考虑社保征收改革因素,他们认为在当前养老保险缴费率为16%和财政养老保险支出占比为2.5%的情况下,国有资本划转率应在17%左右。

曾益向南都记者表示,国资划转比例的确定,需要考虑国有企业的盈利能力、社保基金的累计结余率、社保征缴率等因素,其中后两个因素更加重要。“当前规定的国有股充实社保基金的’划转率‘为10%,我认为后期还可以提高10-15个百分点,即提高至20%-25%。”他说。

不过景鹏则强调,国有资本划转有利有弊,应避免“一划就灵”的片面思维,要通过制度内外两方面的综合施策来尽量抵消降低缴费率对基金收入的负面影响。

曾益还认为,当前疫情下企业复工复产压力大,应该争取在现有社保政策基础上再下调一定的比例,“但一定要有国有资本划转,同时也需要鼓励生育、延迟退休等政策的配合,为养老保险费率下调提供一些空间”。