日前据澎湃新闻从知情人士处获悉,珠海万达商管的投资者,拒绝延期支付300亿元及年底到期利息的初步提议。

3月21日,证监会网站发布关于大连万达商业管理集团股份有限公司(下称“万达商管集团”)向专业投资者公开发行公司债券申请文件的问询函显示,根据申报材料披露,发行人子公司珠海万达商管目前正申请在港交所上市,若不能于2023年底成功上市,发行人需向上市前投资者支付约300亿元股权回购款。

除此之外,今年4月份,万达集团曾就境外三笔银行总计13亿美元贷款与银团参贷行将合同约定的珠海万达商管上市日期调整为2023年11月30日。

然而上述报道称,鉴于近期市场环境并未向好,珠海万达商管在今年年底前上市的可能性在逐渐降低,可能会选择在明年再进行IPO。

这意味着,如果珠海万达商管不能如期上市,万达不仅得掏出300亿回购股份,还需偿还至少13亿美元的银团贷款,现金流将再次面临极度考验。

有市场人士认为,2017年王健林大刀阔斧的甩卖资产偿债,在后来的房企暴雷潮中成了被羡慕的对象。但王健林或许未曾料到,即便变轻了的万达,上市竟是最难跨过的槛。随着时间是推移,这一次他还能否迈过这道坎?

背负一系列“赌局”

万达商管面临的对赌协议,源于上市前夕的一轮融资。

2021年,是万达商管集团全面实施“轻资产”战略的起点。当年3月24日的一纸公告宣布,万达商管集团从排队近六年之久的A股IPO队伍中撤退。

随后同珠海国资委完成重组后,上市平台珠海万达商管开启了赴港上市征程,并启动了Pre-IPO融资。

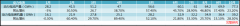

大公国际资信评估有限公司的一份评级报告指出,2021 年 7-8 月,万达商管集团全资子公司珠海万赢先后与部分境内外投资者签订股份转让协议,将其持有的珠海商管 21.17%股权转让给碧桂园、中信资本、蚂蚁集团、腾讯、PAG 太盟投资集团等十余家投资者,共计融资金额约60亿美元。

投资者协议中,不仅有三年期的利润保证,还有关于上市期限的对赌协议。根据约定,若投资者股份于2023年12月31日前未转换为可在香港联交所自由买卖的 H 股,投资者可要求万达商管集团回购全部或部分股份,还得支付一笔“高额”的利息。