本文由“苏宁金融研究院”原创,作者为苏宁金融研究院研究员黄大智

今年以来,当股市从全面牛市转为结构化行情后,投资者的情绪逐渐冷静下来,每个人都开始审视持有资产价格的“值得与否”,“估值”成为投资者最关心的问题之一。

估值是一门“科学的艺术”,科学代表它有方法论,科学的估值很明确,即一家企业的内在价值是其未来现金流的折现值。艺术性在于,没有任何一个股票分析师可以准确计算一家企业的内在价值。甚至巴菲特的黄金搭档芒格也曾说过:他从来没有看见巴菲特计算过(企业的内在价值)。

当然,这并不说明估值的不重要。恰恰相反,只要掌握能够近似衡量企业价值的估值方式,都相当于持有了一把开启企业价值宝藏的金钥匙。

1

帕特·多尔西在《股市真规则》(The Five Stock Investing Rules for Successful)一书中详细列举了多种估值工具,包含投资者常用的市销率(PS)、市净率(PB)、市盈率(PE)、市盈率相对盈利成长比率(PEG)等。

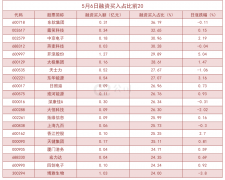

每一个指标都有其“失灵”的时候,例如有些具有成长性的公司,长期看增长空间很大,但短期内要么亏损,要么盈利很少,此时如果以行业或市场平均PE水平乘以每股盈利水平,PE的指标就会失灵。市场真实的PE可能会远远超出所谓的合理PE水平。

典型如特斯拉,其滚动市盈率(PETTM)曾在今年的1月末达到1500倍!如果从PE的角度理解,投资特斯拉需要1500年才能收回投资,这显然并不准确,不会有投资者傻到投资一个要一千多年后才能收回成本的企业。

因此,为了衡量这种极具成长性企业的估值