大家管阿里叫爸爸,这个故事的由头是当年它在纽约上市,代码简称baba,谐音就是爸爸;这次回归,好比手机转网,但是它换号了,你再拨打baba是没反应的,你要改拨9988!这是阿里在香港的新代码。就像手机营业厅,港交所也是有选靓号服务的,一般来说,上市公司需要给慈善基金会捐款,会拿到特别吉利的上市代码。

说回来,阿里今天在市场大受追捧。可是未来会怎么样,你还要深入它的业务中一探究竟。

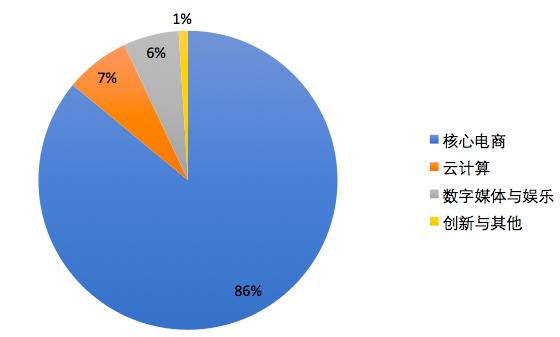

不管阿里做的多么大,它的核心业务永远是电商。86%的收入是电商贡献的。电商就是在网上开商场嘛,商场的生意怎么做呢?你需要装修的漂亮大气,吸引用户,然后用户来了发现你这商场里各种品牌各种商品都有,于是来的人越来越多,大家每年在这儿花钱越花越多,于是商场生意兴隆。

FY2019营收占比)

但这里有个问题,商场生意兴隆,但是消费都是进了品牌商家的账户,你作为商场,用户可是一分钱也没给你呀。那商场怎么赚钱呢?

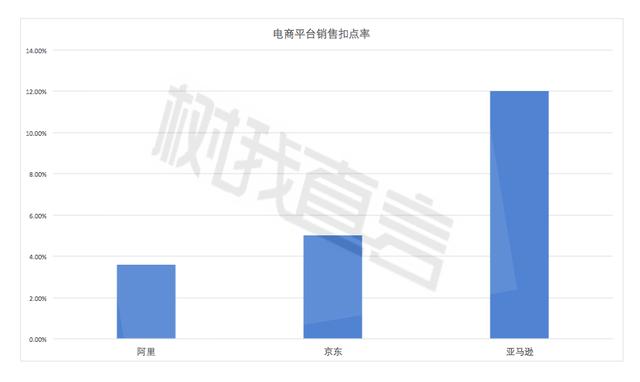

商场其实赚的是租金,现在主流的经营方式,有时候连租金也不要了,直接从品牌商家的销售额当中扣点,商场其实是这样赚钱的。阿里作为一家超大的商场,它平均向商户收费是3.6%,隔壁京东收5%,亚马逊在美国直接收12%。所以,业内认为,如果阿里学同行,向商家提价,还能有一大块增长的空间。

(电商平台销售扣点率)

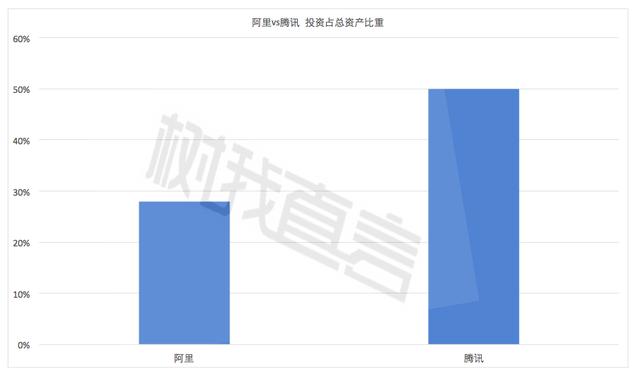

但今天天我们真正重点想讲的,是一个灯下黑的细节:因为离得太近,反而看不清;人人都觉得它是个商场,但阿里现在已经越来越像是一家投资公司。其实包括腾讯在内,这些超级巨头,都在变得越来越像巴菲特经营的投资旗舰-伯克希尔哈撒韦,他们都使用自己主营业务产出的海量资金,进行着巨大的收购和投资。

打个比方,你经营了一座养鸡场,养的母鸡会下蛋,孵出的小鸡长大了会继续下蛋。你拿着这些鸡蛋,去马路对面又收购了一座养鸡场,这么一来,你年底得到的鸡蛋(现金)多了一倍,你拿着这么多的鸡蛋,又去收购了一个奶牛场,奶牛产了很多奶,你又拿着这些牛奶,收购了一座巨大的农场,农场产出了很多的小麦,你又拿着小麦,收购了....

到了最后,说起来你还是一个专注的农场集团的老板,但本质上,你在做的事情,已经和巴菲特一模一样了:用业务产出的现金,不断寻找能产出更多现金的机器,买下来,产出更多现金,买更多现金机器。这就是滚雪球,这就是伟大的复利,这些企业老板,本质上已经从经营者变成了投资者,它最大的使命和能力,就是:会花钱!

最新的财报中能看到,阿里的总资产中30%都是持有的各类投资,而腾讯更加夸张,总资产当中50%都是各种投资。这些超级巨头,其实都已经变成了超级投资机构。

(阿里VS腾讯 投资占总资产比重)

如果你只是精通一门生意,那么很快就会摸到生意的天花板不再增长。而成为一家投资机构,不断收购别人,就像大鱼吃小虾,理论上可以得到无限的增长,巴菲特已经证明了这一点,50年来几乎是在持续增长。但是成为一家投资机构的代价,你得学会容忍低增长,做投资,长期能得到10-15%就已经很不错了。具备投资能力的大公司们,能拥有长长的坡,只是坡度不陡,爬坡很慢,你要放低预期。

增长更快和增长更久往往是一对矛盾,如果是你,你会选哪个呢?

此外,这里还有两个重要的细节,第一,这些巨头做的很多投资,是以成本法计入财报的。什么意思呢?你在一个公司初创期就投它一把,那个时候多便宜啊,但是这些小家伙成长特别快,但是财报上一般只记录当年的身高,今天个头再大不算。如果考虑了这些年的发育,其实阿里腾讯所持有的投资价值远比财报上的数字大,真实的总资产,也一定比财报总资产更大!

第二,大家好奇,为何最新财报阿里比腾讯快一倍(40%vs19%) ,其中一个原因是阿里做的那些投资都进行了合并报表处理,是那些"小农场"贡献了更多鸡蛋;但是腾讯玩法不一样,腾讯的很多"小农场"没圈进来,是希望将来独立上市的,大家都投了很多"小农场",但是有人算了"小鸡蛋",有人没算而已。

总的来讲,回归之后,这些巨头除了吸引中国投资者,还能吸引更多海外投资者。一个很重要的原因,那些欧洲和美国的投资机构,假如它们在纽约投资阿里,它们会认为这是一笔美国的投资,因为结算等一切事宜都是在美国完成的。桥水的达利欧算过账,它们投资中国的比例只有10%,投在美国的资产高达50%,他一直在说,美国太多,中国太少,比例失衡,一定要把投资中国的比例提上来。未来,海外机构逐步降低本土投资,增配海外资产,尤其是中国资产会成为趋势。