编者按

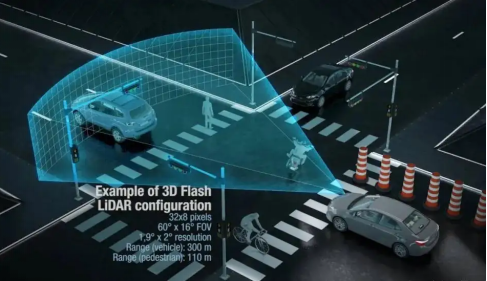

激光雷达被誉为自动驾驶的“眼睛”,是一种通过发射激光来测量物体和传感器之间距离的不可或缺的装置。

与其他雷达相比,激光雷达探测角度更广,障碍物识别能力也较强。因此,激光雷达也被称为是实现高级别自动驾驶的关键传感器。

自动驾驶离不开激光雷达,高等级的自动驾驶更是如此。

近期各大车企发布的新车型,均在激光雷达上面做足文章,将激光雷达作为一大卖点。

比如小米的第一款汽车具体激光雷达配置是以1 颗禾赛混合固态雷达 AT128为主雷达,以数颗禾赛全固态雷达作为补盲雷达。

有专业人士表示:全固态激光雷达比混合固态雷达视角更大、盲区更小,适于用作补盲,小米的这一配置优于目前一些车型用混合固态雷达补盲的方案。

理想的新车L9搭载的激光雷达——AT128,也是由禾赛科技提供的,128代表着它有128组激光发射单元,也就是128线。

蔚来的新车ES7搭载了来自Innovusion的Falcon激光雷达,作为ES7所搭载的Aquila超感系统的重要组成部分,将助力其实现高速、城区、泊车、换电等场景下的自动驾驶体验。

小鹏的新车G9则搭载两颗激光雷达——速腾聚创M1,布置在前保险杠左右两边,以形成更大的视场角,同时在车辆正前方的ROI区域内聚集更为密集的点云。

我们往期文章《闪耀的车载激光雷达,正在擦亮哪些潜力个股?》分析了激光雷达的行业现状、发展空间、上下游产业链、核心部件;

《疯狂砸钱激光雷达,万集科技转型胜算几何?》分析了相关个股万集科技转型激光雷达领域所做的种种准备。

激光雷达与智能汽车的交集有多美好,其火花正在擦亮中,类似万集科技,炬光科技也是凭借过往在激光雷达底层技术方面的积累,如今也瞄准了智能汽车这一赛道。

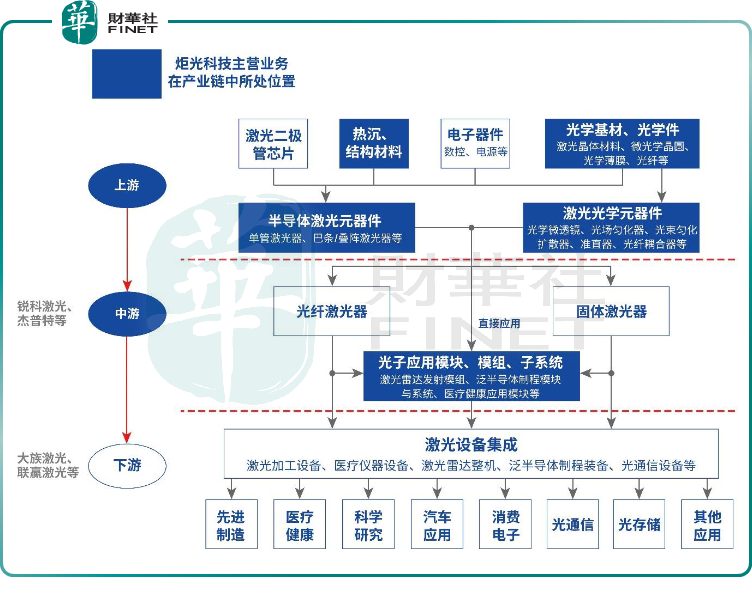

炬光科技的老本行是光子产业链上游的高功率半导体激光元器件和原材料(“产生光子”)、激光光学元器件(“调控光子”)的研发、生产和销售。

目前公司正由上至下,拓展光子产业链中游的光子应用模块、模组、子系统(“提供光子应用解决方案”)业务,重点布局汽车应用、泛半导体制程、医疗健康三大应用方向,其中,智能汽车是重中之重。

01 业务拆解,上游是老本行,中游方兴未艾

公司业务按照光子产业链上游、中游划分,上游业务是公司成长的基石,也是目前收入的主要贡献者,中游业务虽然目前收入贡献比例少,但是未来增长潜力大。

公司在产业链中所处的位置如下所示(来源:公司2022中报):

上图中的蓝色加深背景的区域是公司已经布局的业务板块,首先看上游,上游业务板块中主要分为原材料与元器件两大类。

原材料方面包括了热沉、结构材料,光学基材、光学件(光学晶体材料、微光学晶圆、光学薄膜、光纤等)。

炬光科技在材料端有着深厚的沉淀,其技术壁垒是其强大的竞争力。

比如,公司是预制金锡薄膜工艺和金锡共晶键合工艺的技术领导者,在此领域拥有超过 10 年的技术沉淀。

公司自 2020 年起对外供应预制金锡薄膜热沉材料产品,目前已具备月产能超过 50 万只的大批量生产制造能力,与国内外多家客户建立了合作关系,正在打破日本公司的垄断地位。

另外,公司预制金锡陶瓷热沉产品在国内主流激光器厂商得到逐步导入,在东莞基地建立了大规模自动化量产产线,与多家客户建立合作,预期将于2022 年实现数百万只产品量产交付,如果顺利交付的话,对公司的业绩势必造成助推效应。

元器件方面又细分为半导体激光元器件与激光光学元器件。

其中,半导体激光元器件的作用是产生光子,分为有源器件、光纤耦合模块及无源器件、专业医美应用元器件等。

激光光学元器件的作用是调控光子,主要包括光束准直转换系列(单(非)球面柱面透镜、

光束转换器、光束准直器、光纤耦合器)、光场匀化器、光束扩散器、微光学晶圆等。

公司在激光光学元器件领域技术优势同样明显。

为荷兰ASML核心供应商A公司(暂未透露具体名称)提供光刻机用光场匀化器和半导体晶圆退火核心元器件,公司的光场匀化器基于光场匀化核心技术,能够实现对激光光束的高度匀化,以满足光刻机等高端应用需求,产品应用于国内主要光刻机研发项目和样机中,并供应给世界顶级光学公司,最终应用于全球高端光刻机生产商的核心设备。

此外,公司为相干公司、创鑫激光、锐科激光等行业知名企业提供单(非)球面柱面透镜(快轴准直镜)等光束准直转换系列产品。

然后是中游板块,包括光子应用模块、模组、子系统,比如激光雷达发射模组、泛半导体制程模块与系统、医疗健康应用模块等。

这里的中游板块如果按应用场景分类的话就包括汽车应用模块,比如主要包括激光雷达面光源发射模组、激光雷达线光源发射模组、激光雷达光源光学组件等。

到这,炬光科技的发展路线也就清晰了,属于典型的“自上而下”的战略布局,先是靠原材料端起家,然后进入元器件板块,然后再到中下游的应用板块,其中,智能汽车是公司最看好的领域。

02 智能汽车与激光雷达的交集

我们在之前的文章分析到过智能汽车的未来离不开智能驾驶,智能驾驶离不开激光雷达,也就是说,激光雷达是智能汽车的刚需,不可替代。

炬光科技在汽车应用领域主要开拓的细分市场包括智能驾驶激光雷达(LiDAR)、智能舱内驾驶员监控系统(DMS)。

在智能汽车中,光电技术扮演着至关重要的角色:

比如,基于激光与光学技术的汽车激光雷达(LiDAR)正被逐步应用于辅助驾驶与无人驾驶技术领域;

比如,基于近红外 VCSEL 激光光源的智能舱内驾驶员监控系统(DMS)将逐步取代传统 LED 光源,为 AI 预警系统提供更丰富准确的舱内驾驶员行为信息以做出更准确的判断;

比如,基于激光显示的增强现实抬头显示系统(AR HUD)可将辅助驾驶信息和导航信息即时投射在前挡风玻璃上。

得益于之前在上游的多年的技术沉淀,进入智能汽车赛道的零部件领域,可以说是易如反掌。

公司在汽车应用领域,为汽车激光雷达客户提供从核心激光、光学元器件到发射模组的

各类解决方案,具有全面的技术能力,产品覆盖点、线、面等不同类型的激光雷达发射光源模组及光学元器件、组件,可应用于机械旋转式激光雷达、混合固态激光雷达、全固态激光雷达等多种激光雷达技术路线。

由于智能汽车、一级供应商、二级供应商这三者之间有一定的对接规律,目前炬光科技暂时无法与整车成家产生业务联系,更多的是以二级供应商的角色入局。

公司正在为 Argo AI 等知名激光雷达公司提供上游光学元器件,正在为德国大陆集团供应 Flash LiDAR 量产阶段的激光雷达发射模组;

另外,公司已于 2021 年获得新的激光雷达发射模组定点项目并基本完成量产产线建设正在与客户商议验证计划与时间安排,并有望在 2022 年获得新客户汽车应用中游模块项目定点,并于 2023 进入量产。

作为线光斑发射模组方案的行业领导者,公司基于 EEL 和 VCSEL 激光器发布了多款线光斑激光雷达发射模组产品,并为多家激光雷达行业客户送样。

2022上半年,公司持续向汽车行业客户交付量产的 Flash LiDAR 面光源模组产品。除此之外,公司与某客户合作的激光雷达线光斑发射模组开发项目进展顺利,有望在 2022 年内获得项目定点并进入量产开发阶段。

尽管进军汽车板块有了起色,但公司目前的业绩支撑可并非来自汽车板块。

03 汽车板块对业绩的贡献依然脆弱

2022上半年,公司实现收入2.64亿元,同比增长21.13%;实现归母净利润0.69亿元,同比增长107.53%;实现扣非归母净利润0.46亿元,同比增长107.61%。

但,汽车应用方面的收入仅为 1727.76 万元,还较上年同期下降 16.53%,其中上游元器件主营收入447.61 万元,较上年同期下降 44.74%,中游模块主营收入 1280.15 万元,较上年同期增长 1.60%。

关于汽车应用上游元器件收入下降份原因,官方给出的解释是——主要是受境外某一知名上市激光雷达客户在报告期内受半导体行业供应链影响等因素造成提货节奏波动的影响。

一个客户的提货缺席竟然就对整个汽车板块的营收造成冲击,可以看出汽车板块对业绩的贡献能力依然脆弱,经不起一点的风吹草动。

为了加速中游板块的发展,炬光科技拟以自有资金支付对价3.5亿元人民币收购韩国COWIN DST CO.,LTD公司100%股权。

拟被收购公司是全球领先的显示面板修复设备、光罩(掩膜版)修复设备以及泛半导体光学检测设备提供商。

激光元器件、原材料等老本行的红利还在,又进军到智能汽车等新应用板块,加之激光雷达上游的上市公司、竞争对手本来就少之又少,炬光科技只要稳扎稳打即可。