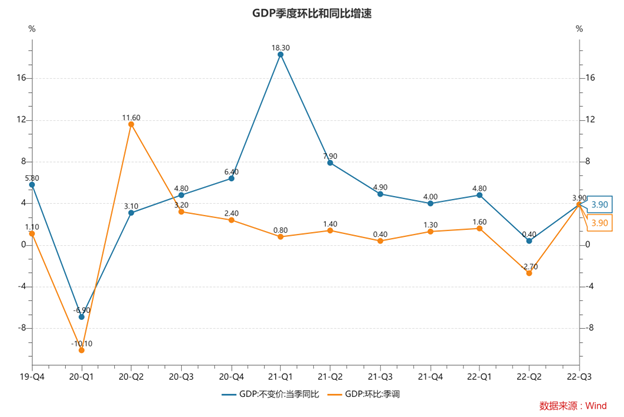

10月24日,国家统计局发布的数据显示,中国2022年前三季度国内生产总值(GDP)870269亿元,同比增长3%。其中,第三季度GDP为307627亿元,同比增长3.9%。

分产业看,前三季度,第一产业增加值54779亿元,同比增长4.2%;第二产业增加值350189亿元,增长3.9%;第三产业增加值465300亿元,增长2.3%。

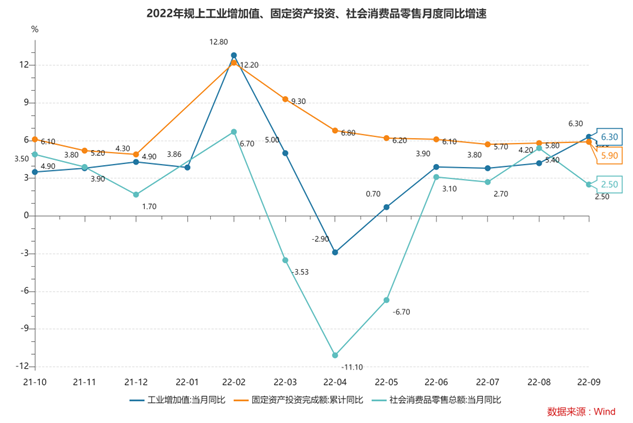

前三季度,全国固定资产投资(不含农户)421412亿元,同比增长5.9%;社会消费品零售总额320305亿元,同比增长0.7%,上半年为同比下降0.7%;全国规模以上工业增加值同比增长3.9%,比上半年加快0.5个百分点。

数据来源:Wind

数据来源:Wind三季度GDP增速较二季度提升3.5个百分点

第三季度,主要经济指标保持恢复势态,GDP同比增长3.9%,增速高于二季度3.5个百分点;环比亦增长3.9%。国家统计局表示,三季度国民经济顶住压力持续恢复,明显好于二季度,生产需求持续改善,就业物价总体稳定,民生保障有力有效,总体运行在合理区间。

数据来源:Wind

数据来源:Wind从“三驾马车”看,东方金诚首席宏观分析师王青对澎湃新闻表示,据测算,三季度消费对GDP的拉动力达到1.2个百分点,较上季度加快2个百分点。这主要与疫情对居民商品和服务消费的场景限制减弱,三季度就业形势好转增强居民消费信心,以及以汽车购置税减半为代表的促消费政策效应逐步显现有关。

王青还表示,扩投资是三季度稳住经济大盘政策的主要发力点,其中基建投资持续提速,制造业和社会领域投资保持两位数高增,有效抵消了房地产投资下滑的影响,三季度固定资产投资对经济增长的拉动力增强。

光大银行金融市场部宏观研究员周茂华也对澎湃新闻表示,从结构看,目前经济处于需求追赶供给,经济向平衡恢复阶段;消费复苏加快,制造业和基建投资较大程度对了冲房地产投资拖累;外贸整体保持韧性。

中国民生银行首席经济学家温彬表示,三季度受疫情反复、高温限电、地产低迷等因素拖累,经济运行在合理区间下沿。但随着稳经济一揽子政策和接续政策不断发力,内需推动经济保持恢复向好态势。

出口方面,王青表示,三季度净出口对GDP增长的拉动力达到1.8个百分点,较上季度加快0.8个百分点,拉动力在较高水平基础上进一步提升。这主要与三季度中国出口持续保持较快增长势头,贸易顺差创历史新高有关,意味着疫情后期“中国制造”优势依然明显,汽车出口等正在成为新的增长点。

王青还表示,短期内宏观政策仍将保持稳增长取向,其中提振内需是关键。

基建、制造业投资增速双双回升

前三季度,全国固定资产投资(不含农户)同比增长5.9%,增速比1-8月份加快0.1个百分点,连续两个月小幅回升。三季度固定资产投资增长5.7%,增速比二季度加快1.5个百分点。从环比看,9月份固定资产投资增长0.53%。

分领域看,前三季度,制造业投资同比增长10.1%,其中电气机械和器材制造业投资增长39.5%。基础设施投资同比增长8.6%,增速比1-8月份加快0.3个百分点,连续五个月回升,其中水利管理业投资增长15.5%,公共设施管理业投资增长12.8%,信息传输业投资增长12.2%。全国房地产开发投资103559亿元,同比下降8%。

分产业看,第一产业投资同比增长1.6%,第二产业投资增长11.0%,第三产业投资增长3.9%。

国家统计局固定资产投资统计司司长翟善清表示,从投资先行指标看,前三季度,新开工项目计划总投资同比增长20.8%,投资项目(不含房地产开发投资)到位资金增长21.3%,有利于投资持续稳定增长。

周茂华表示,从投资数据看,基建投资、制造业投资动能在增强,投资在稳定经济大盘中发挥关键作用。本轮的稳增长政策加大重点项目融资支持,政策性开发性金融工具、PSL等加速落地。基建的进度加快与资金到位之间呈较强的相关性,政策效果在基建领域的显现会比往年更明显。由于当前外需前景不确定性较大,国内消费处于恢复阶段,整体偏弱,房地产行业处于筑底回稳阶段,基建在稳增长中的作用更加凸显。

9月以来,新增3000亿元政策性开发性金融工具和5000亿元专项债结存限额加速落地,资金等项目和项目等资金情况都有缓解。温彬表示,9月建筑业商务活动指标由56.5%回升至60.2%,为近一年来最高水平,基建仍保持较快增长势头。

制造业方面,温彬表示,制造业产能利用率回升。三季度制造业产能利用率为75.9%,与一季度持平,高于二季度的75.4%;同时,企业对未来预期好转。9月制造业PMI中的生产经营活动预期由52.3%回升至53.4%;BCI企业投资前瞻指数由52.5%回升至52.7%,企业对未来预期小有改善。

温彬还表示,制造业投资增速能否持续回升还需观察。由于企业盈利正在放缓,1-8月工业企业利润总额同比增速降至-2.1%,降幅继续加大。随着PPI回落,利润预计仍将负增;同时,出口增速受外需限制或将延续放缓,将对制造业投资形成制约;而制造业投资去年下半年逐月走高,基数效应也不容忽视。

翟善清表示,下阶段,要扎实落实盘活地方专项债结存限额、专项再贷款与财政贴息配套支持部分领域设备更新改造、加快农业农村基础设施建设等系列举措,推动扩大有效投资;优化民间投资环境,充分发挥政府投资引导撬动作用,有效调动民间投资积极性,促进投资持续向好。

政策落地显效,消费市场总体保持恢复增长

前三季度,社会消费品零售总额320305亿元,同比增长0.7%,增速比1-8月份加快0.2个百分点。分季度看,三季度增长3.5%,二季度下降4.6%,一季度增长3.3%,三季度较二季度加快恢复。

今年以来,受疫情多点散发影响,消费市场在波动中恢复。分月看,年初消费市场保持较快增长,4月份降至低点,6月份后恢复增长。

9月份,社会消费品零售总额同比增长2.5%,增速比8月份回落2.9个百分点。其中,商品零售增长3%,增速比8月份回落2.1个百分点;餐饮收入下降1.7%,8月份为增长8.4%。

国家统计局贸易外经司司长董礼华表示,前三季度,各地区各部门高效统筹疫情防控和经济社会发展,积极推动一系列促消费政策落地显效,消费市场总体保持恢复增长态势。线上消费对消费市场的拉动作用进一步显现,实体零售逐步改善,基本生活类商品销售增势良好,绿色升级类消费需求持续释放,乡村市场销售恢复较好。

周茂华表示,9月国内消费延续复苏态势,复苏步伐略超预期。主要是国内不断提升防疫效率,经济活动逐步恢复;国内采取措施促进消费恢复,从数据看,汽车销售消息强劲,吃、穿、用类商品零销售增长明显等。

从消费能力和消费意愿来看,温彬表示,9月城镇调查失业率回升0.2个百分点至5.5%,未延续连续4个月下降态势,一定程度上会影响居民消费能力。三季度央行调查问卷显示,选择“更多储蓄”的储户比例为58.1%,较上季度减少了0.2个百分点,处于历史次高水平。选择“更多消费”的储户比例为22.8%,较上季度下降1.0个百分点,“更多储蓄”与“更多消费”之间的差值则扩大至35.3个百分点,继续刷新历史新高。消费意愿仍需要整固。

温彬还表示,下一阶段消费仍将受到两方面因素的影响:一是居民消费信心仍处于偏低水平,预防性储蓄率仍然居高不下;二是居民消费的基础仍然稳健,政策效应将会继续发挥。预计消费有望延续稳健复苏态势。

周茂华也表示,目前消费面临的问题是散点疫情影响,市场预期偏弱,房地产处于复苏阶段;但从趋势看,消费动能有望进一步增强;主要是国内稳增长效果逐步显现,有助于促进就业和收入改善,同时,国内房地产企稳复苏,有望带动国内消费动能增强。

四季度经济怎么走?

展望四季度经济走势,王青表示,预计四季度宏观经济有望延续回升势头,GDP同比增速将升至4.5%至5.0%左右,进一步向常态增长水平靠扰,也有助于进一步夯实稳就业基础。四季度消费将进一步修复,并逐步向拉动经济增长的主动力回归,基建投资将保持两位数高增,房地产投资拖累效应趋于缓和。

温彬则表示,今年前三季度,国内经济韧性主要依赖于三大动能:出口、基建和制造业投资,波动主要来自疫情和地产。展望四季度,全球经济放缓将会抑制经济动能,但稳经济政策作用继续发挥,经济增速会较三季度有所好转,预计同比增长4.0%左右,全年增长3.5%左右。

“由于居民部门预防性储蓄率仍处较高水平,加杠杆意愿不足,企业部门信心同样需要整固。所以预计四季度经济运行会略好于三季度,但回到5.0%-5.5%的潜在增长水平难度较大。”温彬表示。

展望消费,英大证券研究所所长郑后成对澎湃新闻表示,预计11月-12月消费增速大幅上行概率较低。同时,下半年核心CPI当月同比大幅上行概率较低,交通工具用燃料CPI当月同比大概率下行,这就意味着下半年CPI当月同比大幅上行概率较低。

展望投资,周茂华表示,随着重点基建项目落地,基建投资保持强劲。同时,由于需求逐步恢复,制造业成本压力逐步缓解,产业链供应链畅通,制造业投资仍有望增强。考虑到房地产因城施策稳楼市政策效果有望逐步显现,楼市需求回暖将逐步向供给端传导,房地产投资有望企稳回暖。

周茂华还表示,国内稳投资政策空间仍将保持灵活,并继续支持内需稳步恢复。同时,政策需要平衡好稳增长、防风险与内外均衡;更加注重结构性政策,提升政策质效。

温彬也表示,预计内需将会延续恢复态势。一是基建投资将继续发挥托底作用。近期决策层出台的一系列稳经济接续政策仍把基建投资作为重点,再加上四季度可能提前发行一部分明年专项债,基建将继续保持较快增长。二是房地产市场有望弱企稳。近期政策正从需求端和供给端双向发力,特别是政策性银行保交楼专项借款的推出,推动竣工速度明显加快,这将有助于稳定市场信心。

出口方面,温彬表示,从不利方面看,四季度面临的最大挑战是出口增速放缓。随着发达经济体的连续大幅加息,全球经济正在明显降温,所以四季度出口面临的压力将大于三季度。出口增速放缓将会对部分制造业投资产生拖累。