详情如下:收入结构单一依赖地产项目招股书显示,四方新材的收入结构较为单一,97%以上的收入都来自于商品混凝土的销售。2016-2018年,2019年上半年,商品混凝土销售收入分别为7.06亿元、9.19亿元、14.44亿元和6.56亿元,分别占当期总营收的99.77%、99.01%、99.46%和97.85%。

此外,报告期内四方新材的产能利用率都低于70%,公司仍拟投入募集资金15亿元用于扩产和补充流动资金。在“新基建”成为公司下游未来发展大方向、“房住不炒”的定位又进一步明确的背景下,愈发依赖房地产项目的四方新材短期内面临的挑战或多于机遇。

净利润与经营现金流不匹配

招股书显示,四方新材的主营业务是商品混凝土研发、生产和销售,同时生产建筑用砂石骨料的建筑材料,混凝土主要用于道路、桥梁、隧道、水利等基础设施建设以及房地产开发等领域。

2016-2018年,2019年上半年,四方新材分别实现营收7.07亿元、9.28亿元 、14.52亿元和6.7亿元,同比分别增长31.23 %(2017年度)和56.43%(2018年度);分别实现归母净利润0.53 亿元、0.66亿元、1.44亿元和 0.85亿元,同比分别增长24.57%(2017年度)和118.45% (2018年度),报告期内公司的营收和净利润都呈现高速增长的趋势。

不过,四方新材的现金流与净利润却并不匹配。2016-2018年,2019年上半年,公司经营活动产生的现金流净额分别是0.46 亿元、-0.19亿元、-0.44亿元和0.71亿元,皆低于同期净利润。尤其是,2017年和2018年,经营净现金流为负值,与高速增长的净利润严重背离。

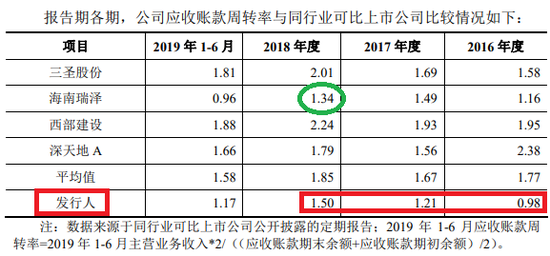

四方新材并称,现金流与净利润不匹配主要系应收账款增长所致。2016-2018年,2019年上半年各期末,四方新材的应收账款账面价值分别是6.47亿元、7.66亿元 、10.22亿元和 10.49亿元,分别占当期总资产的52.24%、57.61%、58.81%和56.16%,接近六成。对于应收账款增长的原因,公司称下游客户主要是建筑施工企业,建筑施工行业具有工程建设周期长、资金周转慢、工程款结算周期长等特点。

也就是说,应收账款过高是行业共性,不过四方新材的应收账款周转率低于同行平均水平。2016-2018年,公司的应收账款周转率分别是0.98次、1.21次和1.5次,同行上市公司的平均值为1.77次、1.67次和1.85次。四方新材除了2018年的应收账款周转率高于海南瑞泽之外,皆低于其他同行公司。尽管应收账款过高是行业特点,但四方新材还应提高自身营运能力。

收入结构单一 依赖地产项目

招股书显示,四方新材的收入结构较为单一,97%以上的收入都来自于商品混凝土的销售。2016-2018年,2019年上半年,商品混凝土销售收入分别为7.06亿元、9.19亿元、14.44亿元和6.56亿元,分别占当期总营收的99.77%、99.01%、99.46%和97.85%。

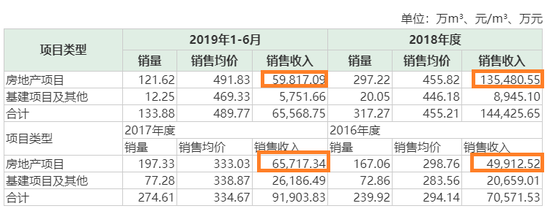

不仅是收入结构单一,四方新材也愈发依赖房地产项目带来的收入。2016-2018年,2019年上半年,房地产项目带来的收入分别为4.99亿元、6.57亿元、13.55亿元和5.98亿元,分别占当期总营收的70.5%、70.7%、93.3%和89.3%。

值得注意的是,房地产行业面临的是严监管的政策延续。自2016年末中央首提“房住不炒”定位之后,中央层面的基调始终没变,不将房地产作为短期刺激经济的手段。就在疫情来袭,房企销售额大幅下降后的3月4日,央行再次重申了“房住不炒”的原则。

受政策调控及基本面等因素影响,2019年商品房成交面积为17.16亿平,同比下降0.1%;2019年全年商品房销售金额15.97万亿元,同比增长6.5%,较2018年收窄5.7个百分点。广发证券预计2020年大部分区域销售下行压力进一步加大,结合2020年棚改货币化需求测算,预计2020年销售面积同比下降3%,销售金额同比下滑 1%。

广发证券还预计,2019年以来的土地市场降温将影响2020年投资和新开工两方面,预计2020年新开工同比下滑2%。因四方新材所在地在重庆,如果重庆地产行业基本面下行、开发投资额未来增长不及预期,将对公司主营业务产生不利影响。

产能利用率不足7成仍拟募资15亿元扩产

招股书显示,四方新材拟公开发行3090万股新股,拟投入募集资金15.2亿元,用于装配式混凝土预制构件项目、干拌砂浆项目、物流配送体系升级项目及补充流动资金补充流动资金。其中装配式混凝土预制构件项目设计产能达30万立方米/年;干拌砂浆项目设计产能达120.00万吨/年。

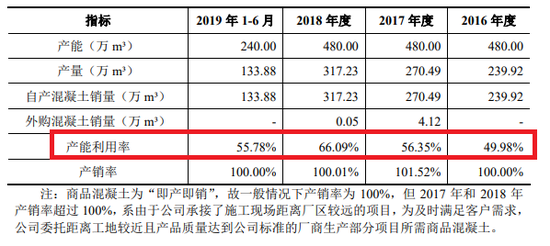

不过四方新材报告期内的产能利用率并不高。招股书显示,公司每年的产能是480万m3,2016-2018年、2019年上半年的产量分别是239.9万m3、270.49万m3、317.23万m3和133.88万m3,产能利用率分别是49.98%、56.35%、66.09%和55.78%,都不足70%,且2016年不足五成,2017年不足六成。

来源:四方新材招股书

来源:四方新材招股书 产能利用率不足仍募资扩张是否会有过剩风险?四方新材称,建设工程中商品混凝土的使用仍以现场浇筑为主导,而装配式混凝土预制构件在工厂集中生产,生产用水和模具可以循环利用,该项目是是公司现有商品混凝土业务的升级,不会有产能过剩风险。

即使是产品升级,仍然生产混凝土。上文提到,四方新材较为依赖地产项目带来的收入,而基建项目收入较少。未来房地产投资开发增速、商品房销售增速都有可能放缓甚至下滑,目前公司产能利用率不足7成,还有一定的释放空间。

近日市场热捧的“新基建”或能为四方新材未来发展带来机遇。根据国泰君安研究报告,新基建可分为四个层次:最内核是为数字、信息经济的六大支柱——即5G、大数据、人工智能、云计算、物联网、区块链——提供基础设施,如5G基站、IDC数据中心等;第二层次是电子化、智能化改造现有城市的传统基建设施,如智慧城市、智慧交通等项目;第三层次是在城市中发展新能源、新材料的配套应用设施,例如为新能源产业提供支持的充电桩、光伏、垃圾发电等;第四层次也是最外层,实际上并不能称得上新基建,更多是补短板基建,如科技园区的开发、连接城市群内部的城际高速铁、轻轨等。

目前四方新材的基建项目收入较少,且处在外层的补短板基建,如果公司将产品投入到核心层次,则未来机遇较多。但当下四方新材还是以地产项目带来的收入为主,如当地地产开发投资不及预期,公司面临的挑战会增加。

本文文章转载自新浪新闻