具体情况如下:收益“爆表”!年内基金最高涨幅近60%,去年冠军刘格菘跌出前20,两只“偏门”ETF成黑马资事堂作者|陈嘉懿编辑|廖莎

2020年开局不及两个月,A股经历了数个惊心动魄的“大反转”!

公募基金赛道上,基金经理的最新排位更是“天翻地覆”。

2019年曾“霸榜”的刘格菘,纵然风格刚猛,却被“对手们”拉开了一大截距离,掉出前20名 。

更有基金产品涨幅接近60%,近乎去年同期涨幅最高者的两倍!

被动型基金中,科技主题ETF犹如狂奔的列车,遥遥领先,丝毫不输主动型管理产品。成交额甚至能盖过宽基指数的风头。

难得一见的是,主动选股基金、主题指数基金正展开一场激烈角逐!

已有基金年内涨幅近60%

Wind数据显示,截至2月21日,不计分级基金,已有基金年内涨幅约58.96%。A、C份额以A类计,有16只基金涨幅超过40%,其中5只涨幅超50%。

▼附图:年内涨幅靠前的基金

刚过去的2019年,不少基金超过或接近翻番,被认为是一个投资基金的好年份。在2019年末刚被各基金优异的年度数据“轰炸”过之后,或许很难意识到2020年这数据代表的涨幅之激烈。

然而,从同期数据看,站在2019年2月中旬,收益率最高的基金“仅”涨了30%。

这意味着,2019年同期涨幅最高者,收益率才不过2020年至今涨幅最高者的约一半。

指数基金势头凶猛,与主动基金PK

具体看靠前基金,前50名中仅4只指数型基金,此外均为主动管理产品。

但有趣的是,这4只指数型基金不仅均在排名前十,而且霸占排行榜前两位。

整体看,4只基金分别为国联安中证全指半导体ETF和国泰CES半导体ETF以及它们的联接基金。

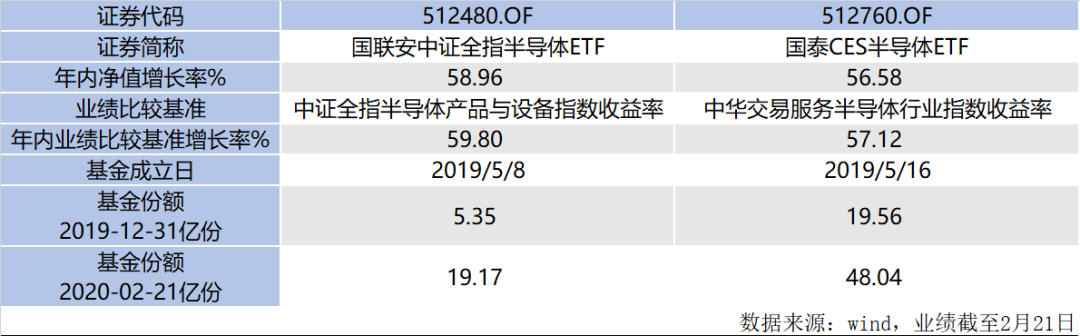

以2只ETF对比来看,两者的跟踪标的并不一样。

国联安中证全指半导体ETF跟踪的是中证全指半导体产品与设备指数,国泰CES半导体ETF跟踪的是中华交易服务半导体行业人民币指数。

从中证信息官网来看两者的前十大重仓股,略有差异。

▼附图:半导体指数与中华半导体指数前十大重仓股对比

两只指数年内涨幅略有高低,这也决定了2只ETF的涨跌幅差异。但整体来看,涨幅还算接近。

上涨的背后是许多资金已经进入。2019年末时,国联安中证全指半导体ETF基金份额才5亿多份,如今已经接近20亿份。

▼附图:国联安中证全指半导体ETF、国泰CES半导体ETF对比

不仅是这些年内涨幅靠前的半导体ETF,1月20日成立的华夏国证半导体芯片ETF最新份额更是接近63亿份。

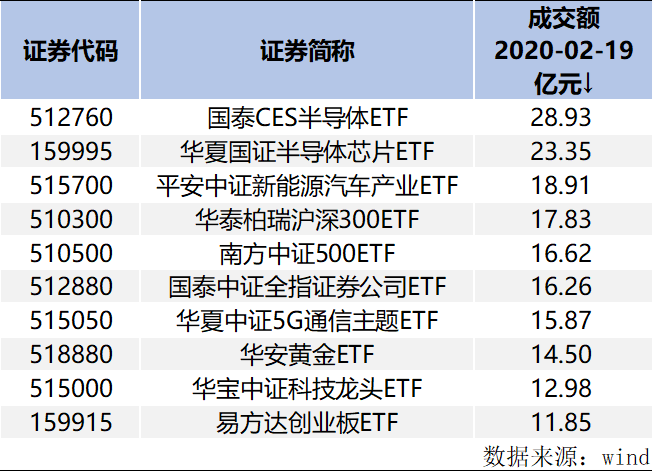

值得一提的是,Wind数据显示,2月19日,成交额最高的两只非货币ETF基金是国泰CES半导体ETF和华夏国证半导体芯片ETF,比起宽基代表的华泰柏瑞沪深300ETF、南方中证500ETF还要高出一截,足见半导体之热度。

▼附图:2月19日成交额靠前的ETF基金(非货币)

刘格菘都算不上猛了

再看主动基金梯队,以作风刚猛著称刘格菘2019年摘得桂冠,但在2020年的比拼中,收益最高的广发小盘成长年内收益“仅仅”近37%,虽然位列前25名,但与排名靠前者相比,却已被拉开了一截距离。

目前,冲刺在前的是银河创新成长、华润元大信息传媒科技、万家经济新动能等,年内涨幅接近或超过50%。

其中,涨幅最高的是郑巍山管理的银河创新成长,年内收益率约52%。

想到2019年末,该基金还一度可以与刘格菘管理的产品争个年度高下。

实际上,银河创新成长的基金经理,管理这只产品还不到一年!

而如今,银河创新成长都实现了赶超。看近半年业绩,银河创新成长涨幅约102%,仅次于国泰CES半导体ETF和国联安中证全指半导体ETF。刘格菘同期业绩最佳的广发多元新兴收益率仅89%左右。

该基金的基金经理是郑巍山。公开资料显示,他曾先后就职于国元证券研究中心、景顺长城基金管理有限公司、兴业基金管理有限公司,从事投资、研究等工作。2018年10月加入银河基金管理有限公司股票投资部。

郑巍山于2019年5月接手管理银河创新成长混合,如今任职回报约140%左右,可以说银河创新成长近1年的优异表现基本在它的管理下实现的。

据银河创新成长2019年4季报,其重仓股全数为电子行业股票,其中有4只为半导体个股。若未卖出,或对净值贡献了不少,尤其是晶方科技,年内截至2月21日,涨幅超过226%。

▼附图:银河创新成长2019年4季报前十大重仓股

本周,郑巍山对外公开发表观点。

他的投资理念总结为一句话就是优选行业、精选个股、集中持仓、弱化择时。

虽然科技板块目前的估值相对于去年已有较大幅度提升,但随着该板块的业绩表现超预期,行业天花板也会不断提升。

对于未来的市场行情和科技板块,他认为,短期看,2020年科技板块持续向好,应用端或迎来爆发。2019年科技股是依靠估值提升带来的投资机会,但在2020年,科技股的核心逻辑将围绕真实的业绩增长来进行。

长期看,这一波科技浪潮正在不断演绎。受益于产业升级和不断涌现的新兴消费需求,科技股的天花板在不断抬升,该板块或将迎来跨越2至3年的长景气周期。

调仓换股下不失机遇

截至2月21日,年内涨幅仅次于银河创新成长的是华润元大信息传媒科技基金。

该基金由李仆、刘宏毅管理,对照两位基金经理的履历和其他管理产品,李仆管理的应当是该基金中的固收部分,而刘宏毅大概率负责该基金权益投资部分。

公开信息显示,刘宏毅此前先后担任过湘财证券研究员,信诚基金宏观分析师,2017年7月加入华润元大基金,担任研究部负责人。

2019年2月,刘宏毅开始参与管理华润元大信息传媒科技,彼时该基金有4位基金经理,后陆续调整,2019年9月后,进入由李仆和刘宏毅两位共同管理的阶段。

从2019年季报信息可见,华润元大信息传媒科技在2019年调仓换股比较频繁,2季报显示的前十大重仓股以计算机行业为主,3季报时前十大重仓几乎全为电子股。

到了4季报,通信、电子、计算机、传媒、机械设备等行业均有涉猎,电子和通信占比较大。

虽然该基金在2019年4季报与3季报相比,看上去半导体个股少了,但新配置的其他行业的股票,仍在TMT领域内,也有多只股票在2020年涨幅惊人。

若此次基金经理没有再度大幅度调仓换股,中微公司、兆易创新等个股应当是对净值贡献较大者,年内涨幅分别约为108%、92%。

▼附图:华润元大信息传媒科技2019年4季报前十大重仓股

再现“黑马”领跑者

主动基金中目前的第三是万家经济新动能,年内收益率49.60%。该基金由黄兴亮管理,其管理的万家行业优选也以约44%的涨幅,排名靠前。

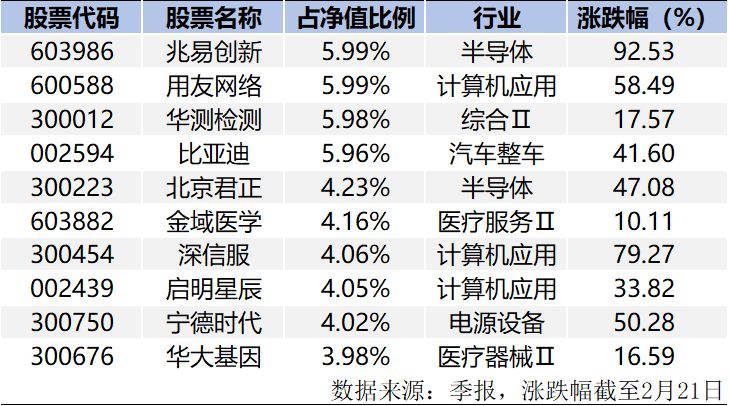

据2019年4季报,万家经济新动能的前十大重仓股中包括多只计算机应用及半导体个股。

截至2月21日收盘,兆易创新涨幅超过92%,深信服、北方华创、安恒信息涨幅均超过70%。若黄兴亮未明显调仓,仅这几只个股对基金净值涨幅的贡献就接近20个点。

▼附图:万家经济新动能2019年4季报前十大重仓股

公开资料显示,黄兴亮2002年毕业于清华大学电机系电气工程及自动化专业,2007年获得清华大学计算机系计算机应用技术专业博士学位。

2007年8月至2011年5月在交银施罗德基金管理有限公司投研部担任研究员;2011年6月至2018年10月在光大保德信基金管理有限公司工作,先后担任投资部研究员、基金经理,曾先后管理过4只产品。

2018年11月加入万家基金管理有限公司,2019年开始陆续接受基金产品管理。第一个接手管理的是基金是万家行业优选混合,第二个管理的产品则是万家经济新动能混合。

黄兴亮是于2019年10月末从李文宾手里接过万家经济新动能这只产品,因此该基金在2019年下半年有很明显的调仓过程。

2019年10月末接手以来,4个月不到,任职回报已经超过79%。黄兴亮的万家经济新动能算得上是一颗新星。

要注意的是,同样是2019年接手的万家行业优选与万家经济新动能的持仓还是有一定区别。

黄兴亮自从2019年3月开始管理万家行业优选,大刀阔斧的将持仓从原来的消费、金融转向TMT。但是,整个2019年,黄兴亮始终保持万家行业优选持仓中一定的医药股的仓位。

若其在2020年继续持有医药股,或许这就是该基金输给万家经济新动能的原因。其4季度前十大重仓股中的金域医学、华大基因年内涨幅,相较其他科技股,均不算高。

▼附图:万家行业优选2019年4季报前十大重仓股

而据其2月初写给投资者的信可见,其对医药行业仍然报持关注。

他认为,科技板块仍是市场景气主线。此次突发事件对科技类企业的影响有限,对医药研发则更是形成利好。

本期责任编辑 陈嘉懿

资事堂保留本文的所有权利,未经书面授权,任何人不得转载、编辑、重新发布,否则将被依法追究法律责任。

本文文章转载自新浪新闻