这一周的资本市场处于一个亢奋而又混乱的状态。

01

房地产股票异动

受疫情防控政策“大幅放松”和“史诗级16条救房地产”的预期影响,股市疯涨。但涨的也没什么逻辑,基本还是炒一波就跑的规律,比如房地产股票前几天涨停之后,11月15号就跌到鼻青脸肿,基本就是抽风。

(注意,上面“大幅放松”和“史诗级救市”打引号表示我并不能苟同。)

02

债市暴跌

是真暴跌。11月14日债券市场大跌,创下2016年12月以来单日最大跌幅。债市暴跌,债券基金也跟着遭殃。2809只纯债基金,当日仅104只收益为正,占比3.7%。国债期货更是连续五天下跌。

债市为什么暴跌?

首先,从基本面上看,如果“大幅放松”和“史诗级救市”的逻辑成立,那么经济复苏在望,拐点将至,市场偏好理所应当发生转移,从安全资产(例如,债券)转向风险资产(例如,股票),所以这波债牛应该结束。

其次,从流动性上看,11月以来,不知道出于什么考虑,央行不间断地小幅收紧流动性,连续几笔千亿逆回购未续作,让市场担忧货币政策有转向风险——20条和16条出台进一步加深了这个担忧。在11月14日这天,大家不约而同地担心15日到期的万亿MLF是否会续作。连同随着年底考核期来临,机构落袋为安的心态更加剧了市场的波动。

几个原因叠加导致了债市的狂跌。

债市暴跌合理否?

首先这是个哲学问题。存在即合理。

但我个人对短期“大幅放松”存疑,更不认为16条出台是救市。放松是方向,但清零目标暂时不会发生重大变化;16条主要目的还是给房地产行业“止血”,支持流动性。

更何况,即使上面两条均为真,经济恢复也需要时间。实际上,2023年一季度的情况会比预期的要困难,原因很简单,大企业次年预算是当年四季度做的,经过一年的折腾,大家都收缩战线,现金为王了,谁也不敢轻举妄动。居民消费同理,“疤痕效应”会让大家捂紧口袋相当长一段时间。

投资和消费,尤其是大宗的,又不是自来水龙头,能说开就开,说关就关。这意味着,经济复苏之路会是崎岖的,是需要政策面更多支持的。

综合起来,我个人观察是,这波股市暴涨,债市狂跌,有来自基本面的预期,但里面包含的情绪更强烈,属于过度反应。朋友说,“这几天,市场跟抽风一样,连国债期货都跟着凑热闹”。

过度反应,最后还是会调整回来的。

什么时候调整?只有云知道。我想大约会是在冬季。

03

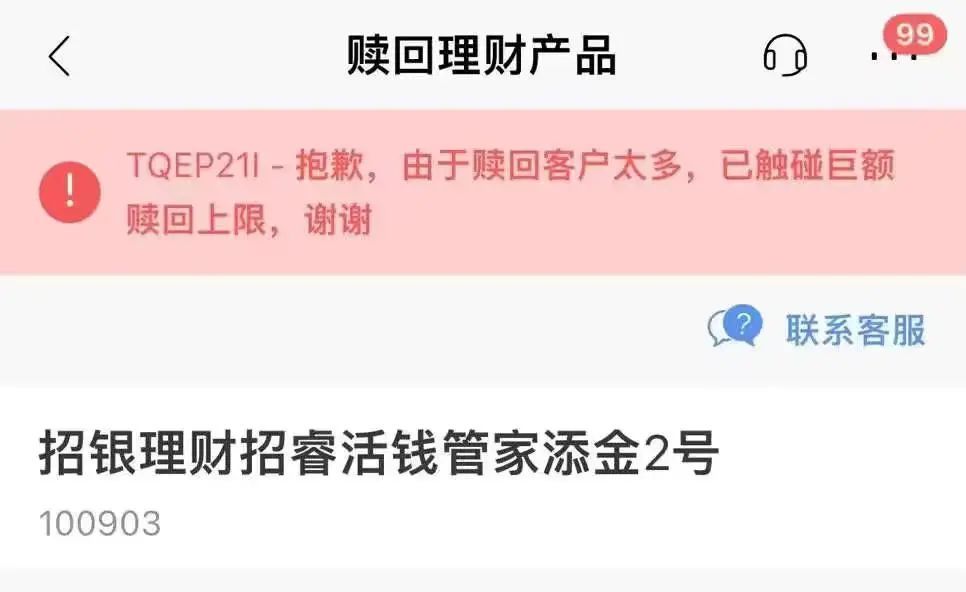

银行理财产品出问题

虽然说2019年开始监管部门一再强调,银行理财产品不再保本。2022年初,资管新规正式落地实施,银行理财产品打破刚兑,实现投资风险的买者自负。

但在现实中,大家买理财的时候主要就是两个考量因素:

1)流动性,可以随时申购赎回

2)预期收益保刚兑

所以这次理财出问题对市场信心打击很大。

理财出问题大概有两个因素:

一个是理财产品里面多会配债,而且为了赚钱会加杠杆,这波债跌得太急太凶,杀估值有点猛,所以净值下跌很快。另一个是个诛心的猜测:可能在此之前有的理财产品就已踩雷,趁着这波债市危机,全爆出来了,由此打破隐性的“刚兑预期”。要知道今年是资管新规落地第一年。

其实3月份理财就出过一波问题,当时由于股市调整,理财产品同样是大规模破净(所谓“破净”就是每股市场价格低于其对应的净资产价格,比如一般的理财产品单位净值是1元,当单位价格小于1元时,即为破净。),全市场大概有13%的理财产品跌破净值。所以这波债市危机,加上股市乱震,理财产品出问题,也在情理之中。