在预定利率4.025%的年金保险成为过去式的背景下,另一类险种产品正在迅速成为人身险公司销售的主力。

近日,一款被营销人员宣传成“年化收益率突破3.5%”、跑赢通胀的增额终身寿险产品,一上线即遭到疯狂抢购,甚至导致一家保险中介公司系统瘫痪,引发了业内对该类产品热议。

业内人士对《中国经营报》记者表示,缴费完成之后,增额终身寿险的有效保额开始以固定复利进行增值,并一直持续终身。因此,很容易被“包装”成回本快、实际收益高的短期“理财产品”。

高收益真相

记者注意到,近日一些营销自媒体宣传最新的一款增额终身寿险时,不指明复利收益,而是重点突出产品的年化单利收益。如“保单现金价值快速增值,到了90岁时,现金价值是保费的21.93倍,年化单利高达23.26%”。

增额终身寿险收益真这么高吗?其实不然。

业内人士指出,一些保险公司、保险中介销售人员,所宣称的增额终身寿险固定收益率达到3.6%~4%,实际上指的是保单每年的有效保额增速,而这并不等于保单现金价值真实的增速,也不等于增额终身寿险的实际收益率。

例如,华贵人寿一款增额终身寿险产品资料演示,一位30岁男士,每年缴费10万元,缴费3年,那么到第4个保单年度末的时候,现金价值超过保费,等于307810万元。由此可知,用四年的时间获取了7810元的回报,收益率为2.6%,而非以3.6%复利递增。

一家中型人寿保险公司年金险培训讲师王先生对记者表示:“真正意义上的复利增值,应该是从保险消费者在缴纳保费的首年就开始,例如交了30万元,以30万元为基础,现金价值进行复利滚存。然而增额终身寿险则需要两到四年的回本,虽然在回本期内,保单现金价值快速攀升,很快超过已交保费,但是此阶段的保单可视为零收益率,所以宣传增额终身寿险年化收益率达到3.6%或者4%是存在误导的。”

“通过精算模型设计,大部分增额终身寿险在保单第7年或者第8年以后,现金价值才会按照每年复利3.48%或者3.47%滚动。直至五、六十年后,保单最终年化收益率趋近于3.5%。”一位保险经纪人赵先生对记者表示。

上述培训讲师王先生进一步称,“增额终身寿险的保额增速是多少,监管并未明确规定。在这种情况下,一些保险公司开始变相‘创新’,将保额增速设计成3.6%、3.8%甚至达到4%。一些销售人员也不讲寿险保障,只提现金价值、退保收益,将增额终身寿险包装成短期理财产品,吸引保险消费者投保,拉升保险公司的保费规模。”

年金险替代品

本报记者统计发现,今年上半年,光大永明人寿、爱心人寿、华贵人寿、中英人寿等十余家人身险公司加入推新阵营,截至目前,已有四十多家人身保险公司推出了增额终身寿险产品。其中,一些增额终身寿险产品上线不到一个月,便狂揽保费超亿元。一些销售人员也告诉记者,增额终身寿险已经成为其推荐的主力产品。

保险公司缘何热衷增额终身寿险产品?

据了解,与传统终身寿险侧重风险保障功能不同,增额终身寿险保障身故或全残赔付金额较少,按照保险合同约定,计算年度有效保额和现金价值。也就是说,增额终身寿险主要利用“时间+复利”来实现储蓄账户收益最大化,并能随时通过“减保取现”或者“退保”,来获得“理财”效果。

同时,对比目前预定利率为3.5%的年金保险,增额终身寿险的“魅力”还在于缴费期刚结束,或缴费结束之前,其保单现金价值(即退保能拿到的资金)很快就能超过所交保费。其次,现金价值高,也意味着在消费者急需用钱的时候,可通过现金价值贷款的方式,获得资金。

一家人身险公司产品部负责人对记者表示:“在中短期保险产品被监管限制,以及预定利率为4.025%的年金保险逐步淡出历史舞台背景下,市场对具有‘保本理财’性质的保险产品需求依然很旺盛,急需替代品。而增额终身寿险恰好满足短期返本,存取灵活市场需求,因此立刻能‘上位’。而且保险公司为了保费规模,也乐于推出这类产品。”

不过,值得一提的是,增额终身寿险保障功能弱化的现状,与监管提及的“保险公司开发的定期寿险产品、终身寿险产品,应重点服务于消费者身故风险的保障规划,并不断提高此类产品的风险保障水平”相悖。

险企对冲利率风险

“对于保险公司来说,增额终身寿险的承保利润率比年金险要低一些,不过为了获取更大的保费规模,从权益类市场获得超额收益,对冲利率风险,保险公司还是比较乐于承保此类产品的。”一家位于南部地区的保险公司高管表示。

公开数据显示,虽然今年上半年受到疫情影响,但是人身险公司仍然整体实现了盈利,净利润累计达1247亿元,值得注意的是,人身险公司累计投资收益3571亿元,同比大涨33.52%。显然,投资收益是支撑人身险公司盈利的重要因素。

业内人士表示,资本市场步入红火期,为寿险公司提供了向上的投资环境,因此寿险公司从权益类资产获取更高收益的动机更强。同时,今年以来,利好保险投资端政策频出,松绑权益类配置上限也有助于险企在利率下行趋势下,缩短资产负债缺口,获得信用价差,适度提高权益资产占比,提升保险投资的收益率水平。

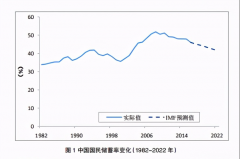

近日,银保监会人身险部副主任贾飙公开表示,目前人身保险业利差损风险整体可控,但利差损风险在加大。贾飙还指出,人身保险业将采取四个方面的措施来防范利差损风险,其中包括兜住安全底线,提高保险资金运用水平。丰富风险对冲工具,适度鼓励权益类投资,改革投资管理能力监管。

不过,华创证券研报显示,未来险资投资压力和机会并存,一方面,长端利率继续上行空间较小,长期下行趋势未改,另一方面,权益投资利好政策长期提升和稳定投资收益率水平,对冲利率下行产生的潜在风险。