当4个数字6连在一起,也许表达出了恒大对分拆物业上市的期许。在22日下午举行的恒大物业集团上市推荐会,恒大物业对外透露,计划于11月23日起公开IPO,每股发行价在8.5港元到9.75港元,并计划于12月2日正式上市,股票代码为“6666”。

9月29日,恒大集团发布公告称,拟分拆恒大物业于联交所主板上市,目前已向联交所递交上市申请表格。11月15日晚间,恒大集团再度公告,恒大物业已就建议分拆及全球发售向联交所提交聆讯后资料集。从交表到过审,前后历时仅一个半月,刷新了物管公司赴港上市的最短时间记录。

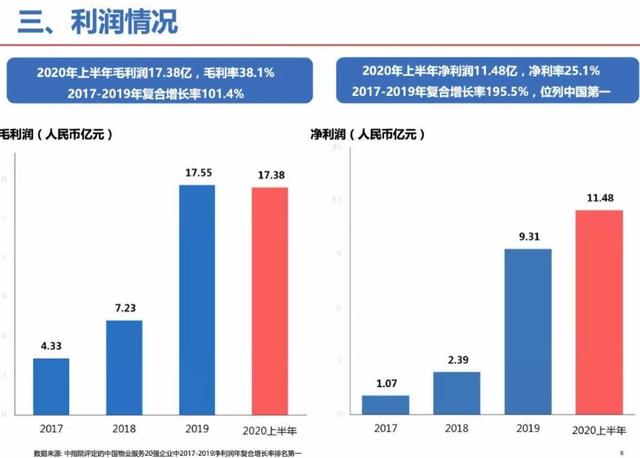

在递交资料中,恒大物业称其是中国最大和增长最快的综合物业管理服务运营商之一。根据中指研究院的研究,截至2019年12月31日或截至该日止年度,在中国物业服务百强企业中,以项目所覆盖城市数目计,其排名第二;分别以总收入、总毛利及总净利润计,其排名第三;以签约面积计排名第三及按在管面积计排名第四。

披露数据显示,截至2020年6月30日,恒大物业总在管面积约2.54亿平方米,管理716个物业项目;总签约面积约5.13亿平方米,为1354个项目提供物业服务、分业主增值服务或社区增值服务。

“作为物业管理公司,恒大物业具有五大竞争优势。”恒大物业执行董事兼总经理胡亮将其总结为规模优势、科技优势、管理优势、人才优势和品牌优势。

“背靠大树好乘凉”。和许多从房企分拆出来的物业公司类似,恒大物业过去三年来业务规模的持续扩大,离不开母公司的支持。披露数据显示,2017年至2020年上半年,恒大集团所开发物业提供物业管理服务的收入分别占到物业管理服务的收入99.8%、98.9%、98.4%、98.4%及 98.8%。

对此,胡亮回应称,虽然恒大物业过去的多数项目都是由母公司所开发,但服务对象是千家万户的小区业主。实际上,自2017年以来,来自独立第三方的收入占比是逐年提高的,已从2017年的55.8%增长至2020年上半年64.1%。相应的,来自母公司的关联收入是逐年下降的。

“公司自2019年起开始关注对外拓展和收并购,今年6月成立了投资拓展团队,并于6月到9月间完成5家区域型独立第三方物业公司的收购,总在管面积达772万平方米。”胡亮表示,未来恒大物业还将持续加强外拓业务,计划将上市募集资金的65%用于第三方收并购。

副总经理王震则介绍,未来,恒大物业将大力发展社区增值服务业务。一方面,将与母公司恒大集团在健康、旅游、人寿、新能源汽车等业务板块深度合作,为小区住户提供个性化、专业化的特色增值服务内容。二是结合公司已掌握的庞大社区资源,在医疗、养老、教育、餐饮、新零售等不同领域,加强与现有投资者和第三方的洽谈,打造更加丰富的社区生活平台。