现在与2014年底的指数牛有本质区别:现在宽货币,弱信用,当年宽货币、宽信用;现在“房住不炒”,当年房产大放松;现在以机构资金为主,当年居民资金和杠杆资金盛行。现在更像2013年9月,间歇期后结构行情仍将延续。

现在和14年底的三个显著区别,为何指数牛还未到?

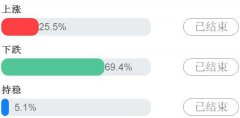

上周低估值板块尤其券商的暴动,让不少投资者回想起2014年底那轮波澜壮阔的券商行情,进而引发对风格切换及全面牛市的热议。

7月前三交易日,金融周期等低估值板块大幅上涨,带领上证指数一举突破3000点并收于3152.81点。尤其是“牛市旗手”券商股掀起涨停板,光大证券、浙商证券等涨幅超过30%,连续两日成交额突破万亿,引发市场对于风格切换、全面牛市的热议。

但通过流动性、政策、股市增量资金等多方面对比,我们认为现在和2014年有三点显著区别:

1.1 流动性环境不同

2014年底流动性已然系统性放松,进入典型的“宽货币、宽信用”阶段,而当前“放水养鱼”、不“大水漫灌”下,流动性环境仍处于“宽货币,弱信用”的组合。

2014年底流动性全面放松,推动货币信用大幅扩张。2014年11月22日央行采取非对称方式下调金融机构基准利率,一年期贷款基准利率下调0.4个百分点至5.6%;一年期存款基准利率下调0.25个百分点至2.75%;15年期连续五次降息100BP,连续四次降准250BP。从我们构造的货币条件与信用条件指数来看,两者以90度与60度斜率上扬,货币信用大幅扩张。

当前流动性并非全面放松,下半年维持“放水养鱼”,信用并未大幅扩张。4月央行集中发力后,5月宽松力度有所放缓。近期监管层重新出手呵护,6月17日国常会提及综合运用“降准”、再贷款等工具, 6月18日央行调降14天逆回购利率20bp。货币条件大幅宽松,但信用尚未大幅扩张,信用条件指数仅以30度斜率上行。虽然货币边际宽松最大的时候已经过去,但稳内需、保就业压力下,流动性趋势性宽松不变但预计维持“放水养鱼”状态,年内大概率仍将是“宽货币、弱信用”的组合。